Заповнення розрахунку коригування до податкової накладної

Заповнення розрахунку коригування до податкової накладної (РК/ПН) ускладнилося у зв’язку з новими змінами в законодавстві кінця 2018 року. Вірніше, формально, порядок залишився колишній. А реєстрація коригування податкової накладної в єдиному реєстрі (ЄРПН) тепер повинна проходити за чітко позначеними правилами.

При будь-якій можливій помилці невідповідності цим правилам, коригування до податкової накладної не проходить реєстрацію і блокується. При цьому, відповідно до п. 201.1 ст. 201 Податкового Кодексу України, за несвоєчасну реєстрацію коригування до податкової накладної в ЄРПН застосовуються штрафні санкції.

Так як заповнити розрахунок коригування правильно? Це питання виявилося досить актуальним серед платників податків. Роз’яснення ДФСУ зводяться до наступного. «Уніфіковані» типи причин коригування, які можуть зазначатися в графі 2 розрахунку коригування.

Причини коригування податкової накладної

Коригування податкової накладної проходить реєстрацію, тільки якщо причина реєстрації РК відповідає «дозволеним» типам причин. Згідно з довідником умовних кодів причин коригування всього визначено 11 причин:

- 101 Зміна ціни

- 102 Зміна кількості

- 103 Повернення товару або авансових платежів

- 104 Зміна номенклатури

- 201 “Коригування зведеної податкової накладної, складеної відповідно до пункту 198.5 статті 198 ПКУ”

- 202 “Коригування зведеної податкової накладної, складеної відповідно до пункту 199.1 статті 199 ПКУ”

- 203 “Коригування зведеної податкової накладної, складеної відповідно до абзацу 11 пункту 201.4 статті 201 ПКУ”

- 301 Виправлення помилки (пункт 24 Порядку заповнення податкової накладної)

Зазначається у випадку складання розрахунку коригування з типом причини 20 до податкової накладної, зайво складеної на операцію, за якою в Єдиному реєстрі податкових накладних вже зареєстрована податкова накладна. - 302 Усунення неоднозначностей

У разі виправлення помилок, допущених при здійсненні попередніх коригувань податкової накладної, та відображення правильних показників товарних позицій, які утворились в результаті таких коригувань. - 303 Зменшення обсягу при нульовій кількості

У разі виправлення помилок, допущених при здійсненні попередніх коригувань податкової накладної, та відображення правильних показників товарних позицій, які утворились в результаті таких коригувань. - 304 Зменшення кількості при нульовому обсягу

У разі виправлення помилок, допущених при здійсненні попередніх коригувань податкової накладної, та відображення правильних показників товарних позицій, які утворились в результаті таких коригувань.

Код причины коригування податкової накладної потрібно вказувати в розрахунках коригування, який складають з 01.12.2018.

Крім причин, створюючи розрахунок коригування, необхідно ще вказувати номер корректируемого рядка в податковій накладній, для якої цей розрахунок створюється. Так як людський фактор ще ніхто не відміняв, існує чималий ризик блокування неправильно заповнених розрахунків коригування. Щоб його мінімізувати потрібна автоматизація заповнення РК.

Пропонуємо дві програми-обробки, що дозволяють автоматизувати формування та заповнення розрахунку коригувань.

Опис функціоналу обробок

Обидві обробки завантажуються в базу як зовнішні обробки табличних частин, тобто можуть бути використані в конфігураціях без будь-яких змін

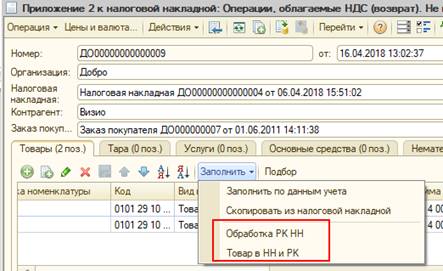

Обробки авторегістріруются до табличній частині «Товары» документа «Приложение2 к Налоговой Накладной» і запускаються з документа по кнопці «Заполнить»

НН – Налоговая Накладная, РК – Приложение2 к Налоговой Накладной, он же расчет корректировки

- «Товар в НН и РК»

«Товар в НН и РК» (Отчет_по_товару_РКНН.epf) – звіт, що виводить дані по товарах в хронологічній послідовності з проведених податкових документів, прив’язаних до податкової накладної, зазначеної як підстава обраного коригування.

- Зеленим підсвічується коригування до податкової накладної, з якої був запущений звіт.

- Додатково червоним виділяються поля коду УКТЗЕД, одиниці виміру і ціни, якщо в обраних документах вони відрізняються від даних із оброблюваного коригування. В цьому випадку обробка «Обработка РК НН» не працює і не змінює розрахунок коригування до податкової накладної.

- Код УКТЗЕД, Одиниця виміру, Ціна і сам товар є критеріями відбору для вибірки товару з інших документів коригувань і розрахунку номера рядка Податкової Накладної по товару.

- Номер строки НН, заповнюється в першій колонці НН і РК, для РК виводиться той, що зазначений безпосередньо в табличній частині “Товары РК” як номер рядка податкової накладної. А для документа НН він розраховується за таким же алгоритмом, як при друку або вивантаження НН в XML (йде згортка рядків за вказаними вище параметрами відбору).

- Відповідно, після вивантаження і реєстрації НН, документ в програмі не можна міняти . Зміна може привести до порушення послідовності рядків і порушення їх нумерації щодо вже зареєстрованої.

- «Обработка РК НН»

- Запускається і обробляє розрахунок коригування тільки на ПОВЕРНЕННИЯ, складене за «старими» правилами (можна введенням на підставі повернення). Тобто по одному товару повинен бути один рядок із зазначенням зміни кількості, на яке ми хочемо змінити.

- Обробка робить вибірку товарів з НН і всіх, прив’язаних до неї проведених РК. Для кожного товару визначається, чи була у ній коригування «по новому» чи ні.

- Новим вважається коригування, якщо в останньому РК про цей товар в причини вказано «Зміна кількості» з точністю до символу і зміна кількості позитивна. Якщо була РК «по новому», то рядок з оброблюваної РК в разі часткового повернення розбивається на два.

- Перший рядок – рядок, сторнуючий останній рядок з нового РК, номер рядка НН такий же, як в останньому рядку знайденого РК.

- Другий рядок – рядок з новою кількістю, яке виходить за НН з урахуванням поточного коригування (кво з останнього РК + Зміна кількості з оброблюваного РК), номер рядка НН визначається, як максимальний номер рядка НН і всіх наступних РК, створених за новим алгоритмом + 1. Причина для обох рядків вказується «Зміна кількості». Якщо повернення повне, то рядок оброблюваного РК не змінюється, причина встановлюється “Повернення товару або авансових платежів”.

- Якщо новий РК не знайдено, то при частковому поверненні сторнуючий рядок заповнюється розрахунковою кількістю (кво з НН з урахуванням всіх наступних коригувань), номер рядка береться з НН. Другий – рядок з новою кількістю, яка виходить за НН з урахуванням поточного коригування (кво з останнього РК + Зміна кількості з оброблюваного РК), номер рядка НН визначається, як максимальний номер рядка НН+1.

- Якщо в результаті обробки в одному РК ми отримуємо рядки з різними причинами (по одному товару повне, а по іншому часткове повернення), то такий РК автоматично розбивається на два.

- відсутність коригувань заднім числом, зареєстрованих ПН і РК

- не змінювати порядок рядків в отриманих обробкою РК (якщо два рядки по товару, то перший з мінусом, другий з плюсом).